Плюсы и минусы ипотеки в юникредит банке и возможность рефинансирования

Перекредитование ипотеки в «ЮниКредит Банке»: условия и ставки

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕПрограмма рефинансирования ипотеки в «ЮниКредит Банке» дает возможность ипотечным заемщикам уменьшить ставки по кредиту и размер ежемесячного взноса. При желании возможно изменение продолжительности и валюты кредита.

Условия рефинансирования

| Срок кредитования | До 30 лет – когда изначальный кредит получен на покупку или строительство дома (квартиры), или на проведение капитального ремонта в них |

|---|---|

| До 15 лет – когда не указана цель на изначальный кредит | |

| Кредит на приобретение жилья может быть выдан только под залог недвижимого имущества, принадлежащего заемщику или поручителям | |

| Максимальный размер кредита | 80% стоимости объекта недвижимости, если изначально кредит был взят на покупку дома или квартиры либо на проведение капремонта в них |

| 70% стоимости жилого помещения, если не указана цель на изначальный кредит | |

| 50% стоимости индивидуального дома | |

| Процентная ставка закреплена на весь период ипотеки: 9,45% — залог квартиры, 12,50% — залог коттеджа | |

| Частично кредит можно погасить средствами маткапитала | |

| Гражданство РФ не обязательно | |

| Скидки и надбавки к процентной ставке | |

| 0,5% скидка | для клиентов, получающих заработную плату через «ЮниКредит Банк» |

| 0,25% надбавка | для программы «Рефинансирование ипотечного кредита под залог квартиры», при сумме кредита менее 5 млн. руб. для Москвы, 3,5 млн. руб. для Санкт-Петербурга, 2 млн. руб. для других регионов |

| 0,2% надбавка | по программе «Рефинансирование ипотечного кредита под залог квартиры», применяется, если клиент берет ипотечный кредит на сумму менее 300 тыс. руб. |

| 2,5% надбавка | если клиент не заключает договор страхования жизни |

| 1,0% надбавка | если клиент не заключает договор страхования имущества, приобретенного в ипотеку |

| 2,0% надбавка | применяется с момента выдачи кредита и до передачи закладной в банк |

| 0,5% надбавка | применяется, если изначальный кредит был получен на другие цели, отличные от приобретения недвижимости |

Нет необходимости обеспечивать кредит до того, как будет погашен долг у первичного кредитора. При этом есть возможность увеличения размера рефинансируемого кредита: банк дополнительно может профинансировать нужды, связанные с жилищным строительством и ремонтом.

Требования к заявкам на рефинансирование

Ниже перечислены основные стандартные требования к заявителю, объекту недвижимости и к изначальному кредиту.

Требования к заемщику:

- Обязательная регистрация и фактическое проживание участника сделки на территории РФ, кроме Севастополя и Республики Крым.

- Соответствие работодателя заявителя условиям п.1.

- Наличие положительной кредитной истории.

- Достаточная платежеспособность.

Определяя максимально возможную сумму кредита, банк также может учесть доход ближайших родственников заемщика. Эти лица будут нести такую же ответственность перед банком, как и сам заемщик. Они должны полностью отвечать требованиям, которые предъявляются банком. Количество поручителей ограничено (не более 3-х человек). Еще одним условием является то, что получаемый заемщиком доход не может быть ниже дохода поручителей (кроме супруга/супруги).

Дополнительные доходы заемщика, которые он может документально подтвердить, также учитываются в банковских расчетах.

Требования к рефинансируемому кредиту:

- Изначальный кредит должен быть обеспечен залогом объекта недвижимости. Он должен быть получен на покупку объектов на первичном (вторичном) рынках или на строительство индивидуального жилого дома.

- На момент подачи заявки в «ЮниКредит Банк» на рефинансирование ипотеки, плательщик обязан погашать долг по изначальному договору кредитования не менее 12 месяцев.

- Заявитель должен являться заемщиком по изначальному договору.

- Если по первому кредиту созаемщиком является один из супругов, то договор рефинансирования может быть заключен на имя супруга.

- Если по первому кредиту числится несколько созаемщиков, то вновь получаемый кредит может быть оформлен на одного из них в качестве заемщика.

Требования к предмету залога:

- Использование предмета залога по прямому назначению – проживание граждан.

- Недвижимость, приобретенная в ипотеку, должна быть в собственности заемщика.

- Предмет залога не должен быть обременен правами третьих лиц.

- Объект не должен содержать перепланировки, незарегистрированные официально.

- Дом, в котором приобретена квартира, не должен быть отнесен к ветхому жилью.

Полный перечень требований приведен по ссылке.

Необходимые документы

Заключая ипотечный договор, заемщик обязан предоставить полный набор необходимой документации.

Первичный пакет документов:

- личные документы (паспорт, СНИЛС, водительское удостоверение и пр.) заявителя и созаемщиков, если они есть;

- копия договора ипотечного кредитования по первому кредиту, в том числе прилагаемая документация к нему. Погашение долга по этому договору должно являться целью кредита;

- договор залога, если недвижимость заложена первому кредитору, в том числе все приложения – копии;

- официально оформленный документ (справка) от изначального кредитора, который должен подтверждать остаток долга по ипотеке (включая данные о наличии, сроке и сумме просроченных платежей за весь период) – оригинал;

- оригинал выписки по состоянию счета, с которого оплачивается первоначальный кредит, за последний год помесячно. Документ должен быть заверен первоначальным кредитором;

- информация о реквизитах текущего счета заемщика, с которого списывалась задолженность клиента по первому договору;

- клиент должен написать и предоставить копию заявления о том, что он намерен досрочно погасить всю сумму остатка по рефинансируемому ипотечному договору. На заявлении-копии должны быть проставлены все необходимые штампы, подписи, подтверждающие его достоверность.

Документы по предмету залога:

- правоустанавливающие документы на объект недвижимости;

- договор страхования;

- паспорт объекта;

- копия закладной;

- выписка по прописанным в объекте недвижимости гражданам;

- отчет об оценке, подготовленный аккредитованной компанией.

Банк принимает окончательное решение, рассмотрев полный пакет документов. Банк вправе потребовать другие документы и сведения, необходимые для оформления сделки.

Как оформить заявку

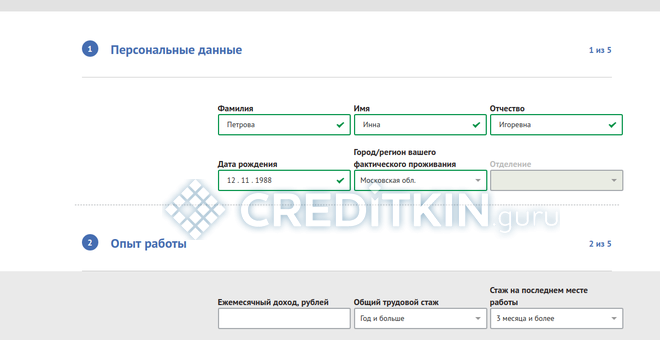

Написать заявление на рефинансирование ипотечного кредита можно двумя способами: в отделении «ЮниКредит Банка» и онлайн на сайте.

При подаче заявления непосредственно в банковском отделении с собой необходимо иметь личные документы.

Есть возможность подать заявку на рефинансирование ипотеки онлайн. Для этого нужно зайти в раздел по рефинансированию ипотеки на официальной странице «ЮниКредит Банка» и внести в электронную анкету необходимую информацию.

Кредитору должны быть предоставлены данные о потенциальном заемщике: фамилия, имя, отчество, дата и место рождения, дата и место прописки, контакты, сведения о месте работы, информация об опыте работы. Банк рассматривает заявление и при наличии положительного решения приглашает клиента на очный разговор для уточнения и подтверждения информации. Далее происходит стандартная процедура оформления рефинансирования.

Способы погашения

Существует несколько вариантов погашения займа:

- в режиме онлайн с использованием карты или счета любого банка России. Это один из самых быстрых способов погашения. Необходимо зайти на официальный сайт и далее следовать пошаговой инструкции. Но следует учесть, что при использовании карты или счета иного банка, может взиматься дополнительная комиссия. При погашении картой «ЮниКредит Банка» клиент не несет дополнительных расходов;

- посредством банкоматов «ЮниКредит Банка», которые имеют опцию приема наличных средств. Плата за перевод не взимается;

- переводом с банковского счета «ЮниКредит Банка». Осуществляется без комиссии;

- в любом отделении банка бесплатно. Подразделения банка есть во всех крупных городах России: Москва, Санкт-Петербург, Самара, Челябинск, Красноярск, Уфа;

- почтовым переводом через Почту России. Взимается комиссия в зависимости от суммы перевода;

- прочие платежные системы (салоны связи, терминалы, магазины). Их список подробно представлен на официальном сайте банка.

У клиентов есть возможность погасить ипотеку досрочно. Таким образом, получается значительная экономия средств на выплату процентов. Банк гарантирует полное отсутствие штрафных санкций и ограничений по размеру выплаты.

Клиент в любой день может погасить свою задолженность полностью. Для этого предварительно необходимо сообщить о своем намерении в банк. Желательно это сделать не менее, чем за 3 рабочих дня.

Особенности рефинансирования ипотеки и основные этапы

Кроме внесения ежемесячных взносов, включающих в себя выплату основного долга по кредиту и процентов, клиент должен совершить несколько выплат прочим лицам и инстанциям.

Получая средства на рефинансирование ипотеки, недвижимость по которой находится в залоге, заемщик обязан оплатить:

- Банку-кредитору: сумму комиссии за осуществление операции перевода средств на счет клиента с целью погашения задолженности у изначального банка.

- Комиссию компании, осуществляющей оценку закладываемого объекта.

- Страховой компании (обязательное имущественное страхование и дополнительное — жизнь клиента и риск утраты права собственности).

- Госпошлина и нотариальные услуги (при необходимости).

Когда заемщик не в состоянии доказать, что средства, предоставленные банком на погашение первоначального кредита, были использованы по назначению, на него налагаются штрафные санкции, прописанные в договоре. Сумма, которая не подтверждена, обязана быть возвращена банку. Если ее размер составляет более 50% от всей суммы сделки, то банк принимает решение о досрочном востребовании всего кредита.

- Сбор и подача в Банк документации на рефинансирование ипотечного кредита.

- Получение решения по заявке (срок действия составляет 3 месяца).

- Одобрение объекта недвижимости, который выступает предметом залога, включая отчет о его официальной оценке и согласие компании-страхователя.

- Процедура подписания документов между заемщиком (созаемщиками) и «ЮниКредит Банком».

- Перечисление средств первичному банку на погашение первоначальной ипотеки.

- Снятие обременения (подача документов в МФЦ или Росреестр) и оформление нового обременения в пользу ЗАО «ЮниКредит Банк».

Если сравнивать затраты на рефинансирование ипотеки с другими банками, «ЮниКредит Банк» предлагает одни из лучших условий перекредитования. Отзывы клиентов по части проведения процедуры сделки в основном положительные.

Отзывы о рефинансировании ипотеки в ЮниКредит Банке

Мнения клиентов об условиях рефинансирования ипотечных кредитов в ЮниКредит Банке в 2023 году – суммы, сроки, процентные ставки, процедуры выдачи и одобрения. Отзывы о качестве обслуживания со стороны сотрудников банка в отделениях. Оценка скорости и комфортности процесса перекредитования ипотеки в ЮниКредит Банке.

Отвратительнейший Банк! Для рефинансирования ипотеки запросили столько документов, которые друг друга дублируют, не принимали заверенные копии документов. Ужасно! Ни за что больше с этим Банком связываться не буду.

Здравствуйте Господа. Удивляет халатное отношение к порядочным клиентам Банка. Клиент обратился о снижении ставки по ипотеке в рамках рефинансирования.Собрал необходимый пакет документов и попросил вежливо их рассмотреть.

И что Вы думаете ему ответили сотрудники Вашего отделения, конечно НАМ некогда, МЫ заняты жуть, документы валяются ТРЕТЬЮ неделю, а добросовестный заемщик кротко .

Показать все

Очень плохой сервис кредитного отдела. Заявка о рефинансировании ипотечного кредита на рассмотрении уже 3 месяца и окончания процесса не видно. Менеджер кредитного отдела пропадает без вести и по неделе не выходит на связь. Невозможно дозвониться до ответственных сотрудников по городскому телефону и узнать о статусе заявки.

Рефинансирование ипотеки в Юникредит банке

Юникредит банк был основан в 1989 году, он является одним из самых старых банков России. Доля финансовой организации на российском рынке финансовых услуг составляет высокий процент, что делает банк крупнейшей структурой страны.

Юникредит банк был основан в 1989 году, он является одним из самых старых банков России. Доля финансовой организации на российском рынке финансовых услуг составляет высокий процент, что делает банк крупнейшей структурой страны.

Рефинансирование ипотеки в Юникредит банке предоставляется наряду с другими услугами кредитования. К примеру, если ипотечная ссуда стала непосильным бременем для бюджета клиента, то он может перекредитовать ее на более приемлемых условиях.

Чтобы разобраться во нюансах данного вопроса, стоит ознакомиться, какие условия предлагает пользователям финансовая организация по рефинансированию ипотечного кредита, кто может воспользоваться предложением и как подать для этого заявку.

Условия рефинансирования в Юникредит банке

Перекредитование ипотеки в Юникредит банке осуществляется на выгодных условиях и под невысокий годовой процент.

Основные условия предоставления услуги следующие:

На этом сайте также есть докладное описание всех условий предоставления услуг финансового учреждения.

Оформить рефинансирование ипотечного займа в финансовой компании могут граждане, которые отвечают таким требованиям:

- совершеннолетний гражданин — возраст от 21 года;

- наличие гражданства РФ;

- официальная прописка на территории РФ;

- постоянное трудоустройство и стабильная заработная плата;

- местонахождение предприятия на котором работает заемщик — вся территория РФ;

- наличие полного пакета требуемой документации;

- отсутствие долгов по другим займам и наличие положительной кредитной истории.

К рефинансируемому объекту недвижимости тоже выдвигаются определенные требования:

- жилье должно использоваться исключительно по назначению — с целью проживания;

- объект обязан иметь отдельный вход и санузел;

- обязательно наличие водоснабжения и энергообеспечения;

- адрес — недвижимость, которая покупается, должна находиться в регионе присутствия банка-кредитора;

- покупаемая недвижимость должна быть оформлена в собственность пользователя, берущего займ.

Что касается рефинансируемого кредита, то по нему не должно быть долгов и просрочек, а с момента оформления договора займа с первым кредитором необходимо, чтобы прошло более 12 месяцев, и по ипотеке было внесено не менее 12 платежей.

Преимущества данной услуги

Рефинансирование ипотечного займа — это процедура перекредитования на более выгодных условиях уже имеющейся ссуды, оформленной в стороннем банке.

Преимуществами данной услуги являются:

- Значительное снижение процентной ставки по ипотеке.

- Сокращение ежемесячных платежных взносов.

- Продление срока погашения кредита.

- Увеличение суммы ипотечной ссуды.

Документы для рефинансирования ипотеки в Юникредит банке

Для рефинансирования ипотеки других банков клиент должен подготовить и представить в офис банка следующие документы и официальные бумаги:

Кроме вышеперечисленных документов, компания Юникредит может затребовать у клиента дополнительную документацию.

Процентная ставка при рефинансировании Юникредит банком ипотеки других финансовых учреждений определяется индивидуально, зависит от многих параметров и имеет систему бонусов и прибавок.

Актуальную информацию относительно процентных ставок можно найти на сайте банка -https://www.unicreditbank.ru/ru/personal/cbrf-3194-y.html .

Способы подачи заявки

Подать заявку на рефинансирование ипотеки в 2023 году можно двумя способами:

Подать заявку на рефинансирование ипотеки в 2023 году можно двумя способами:

Первый вариант является более удобным, поскольку начать оформление займа можно в удаленном режиме. Для этого необходимо действовать по такому алгоритму:

- зайти на официальный ресурс банка, по вышеуказанной ссылке;

- проследовать в соответствующий раздел — «Рефинансирование ипотеки»;

- нажать на клавишу «Отправить заявку»;

- после этого следует корректно заполнить предложенную форму анкеты и отослать ее на сайт для рассмотрения.

Срок, в течение которого принимается решение по обращению пользователя, может составлять от нескольких часов до 7 рабочих дней.

После того, как клиент получит ответ по заявке, у него есть 30 дней для сбора и подачи полного пакета документов на рефинансирование ипотечного кредита в Юникредит банке.

Особенности Рефинансирования ипотеки в Юникредит банке в 2023 году

Для семей, которые не могут осилить выплаты по ипотечному кредиту, поможет рефинансирование ипотеки . Некоторым физическим лицам, оформившим коммерческую ипотеку в любой валюте, будет оказана государственная поддержка.

Для семей, которые не могут осилить выплаты по ипотечному кредиту, поможет рефинансирование ипотеки . Некоторым физическим лицам, оформившим коммерческую ипотеку в любой валюте, будет оказана государственная поддержка.

Рефинансировать ипотеку в Юникредит банке можно по двум схемам:

- Увеличивается период кредитования.

- Уменьшается процентная ставка.

При рефинансировании ипотеки других банков, Юникредит банк предлагает программы, где отражены обе схемы.

Выбрать кредит на рефинансирование можно, посетив официальный сайт Юникредит банка — https://www.unicreditbank.ru/ru/personal/cbrf-3194-y.html. Здесь можно уточнить материальную выгоду с помощью кредитного калькулятора.

Причины для отказа в данной услуге

Юникредит банк подтверждает заявку на рефинансирование ипотеки только в том случае, если клиент и сам займ на жилье соответствуют предъявленным требованиям. Кроме того, заемщик должен принести в банк полный пакет необходимых документов.

В рефинансировании ипотеки для физических лиц может быть отказано в таких случаях:

Помимо этого, отказать в предоставлении кредита на жилье могут в том случае, если в залог предлагается недвижимость, где проживают лица, находящееся под опекой. А также, если там зарегистрированы несовершеннолетние, являющиеся сиротами. Также объект обеспечения не должен принадлежать третьим лицам.

Отзывы о реструктуризации ипотеки в Юникредит банке полезно почитать, для того, чтобы иметь полное представление об данной услуге. Есть много положительных нюансов, которые отметили заемщики в своих отзывах.

К примеру, отсутствие больших расходов на оформление сделки и быстрота процедуры. Негативные отзывы в большинстве случаев обусловлены невнимательным чтением договора и отсутствием финансовой дисциплины со стороны клиентов.

Таким образом, рефинансирование ипотеки в Юникредит банке можно осуществить на довольно лояльных условиях. Данная услуга пользуется большим спросом среди клиентов.

Оформить рефинансирование ипотечного займа в финансовой компании могут граждане, которые отвечают определенным требованиям. К рефинансируемому объекту они тоже выдвигаются.

При соблюдении всех условий, Юникредит банк подтвердит заявку на реструктуризацию ипотечного кредита.

Как легко и удобно оформить ипотеку и рефинансирование в Юникредит Банке.

Ипотечное кредитование поможет осуществить мечту о собственном жилище, главное, выбрать подходящего партнера. В этой статье мы рассмотрим программы ипотеки банка Юникредит, познакомимся с требованиями компании к потенциальному заемщику и расскажем о том, какой пакет документов нужно собрать перед подачей заявки на получение жилищного займа.

Ставки и условия ипотеки в банке Юникредит

Условия кредитования при получении ипотеки в банке Юникредит мало отличаются от других банковских организаций, но имеют свои особенности:

- Первичные вложения не менее 15%.

- Длительность периода выплат – от 1 до 30 лет.

- Предельная сумма залогового кредита для регионов до 5 млн. рублей, в Москве и Санкт-Петербурге – до 15 млн. рублей. Но при первичном взносе более 50% от рыночной стоимости недвижимости сумма кредита может быть увеличена в первом случае до 10 млн., во втором – до 30 млн. рублей. Один минус – заявка будет рассматриваться на пару дней дольше.

- Платежи аннуитетные (равные для каждого процентного периода);

- Процентная ставка при оформлении ипотечной ссуды в банке Юникредит фиксированная (не изменяется). Но к ней могут быть применены повышающие коэффициенты:

+0,25% — если сумма кредита менее 5 млн. для Московской области, 3,5 млн. для Питера и 2 млн. для остальных региональных образований.

+2,5% — при отказе от договора страхования жизни и здоровья заемщика.

+1% — если человек не желает страховать титул (риск утраты права собственности).

+1% — отказ от покупки полиса, по которому страхуется гражданская ответственность (риск причинения вреда жизни и здоровью или имуществу третьих лиц при пользовании залоговым имуществом).

- При формировании ипотечного соглашения в банке Юникредит для зарплатных клиентов (заемщик обслуживается в банке) ставка процента снижается на 0,5%.

- Банк поддерживает государственные программы «Жилище» и «Молодая семья». Молодые супруги с двумя и более детьми, рожденными после 1 января 2018 года, могут взять ссуду со ставкой 6%.

- Семьи с двумя и более детьми могут воспользоваться материнским капиталом и покрыть им первоначальный взнос при получении ипотечного займа от банка Юникредит.

Ипотечные программы кредитования населения в банке Unicredit представлены следующими продуктами:

- Ипотека с господдержкой – ставка 6% при условии, что с января 2018 по декабрь 2022 в семье родится второй или последующие дети. Льготный период длится 3 года – если родился второй ребенок, 5 лет – если третий, 8 лет (максимальный срок) – при появлении на свет нескольких младенцев (периоды суммируются).

- Кредит на квартиру – 10,75%.

- Кредит на коттедж – 13,25% при первичном взносе свыше 50%.

- Новостройка. Если кредит выдается на покупку квартиры, ставка составит 10,25%, при первом взносе не менее 20%. Если клиент желает приобрести загородный дом – 12,75%, при вложениях свыше 50%.

- Целевой кредит, выдается под залог имеющейся недвижимости. Если это квартира ставка будет 13%, при взносе от 20 до 70%, если дом – 15,25% с первым взносом от 50%.

- Рефинансирование кредита, оформленного на покупку квартиры на первичном рынке – 10,25%, на вторичном – 10,2% с первоначальным взносом до 80%.

- Переоформление ипотечного кредита в банке Юникредит, оформленного для приобретения дома на первичном рынке – 12,75%, на вторичном – 13,25% при вложениях свыше 50% от стоимости недвижимости.

Программа «Ипотека зовет!»

«Ипотека зовет» — одна из кредитных программ в банке Юникредит. Специальное льготное предложение от компании. Ссуда выдается под залог жилья, приобретенного на вторичном рынке недвижимости. Процентная ставка — 10%, при оформлении договора страхования и его ежегодной пролонгации (продления). В качестве первого взноса по ипотечному продукту от банка Юникредит «Ипотека зовет» может быть принята уже имеющаяся квартира.

Сумма первоначального взноса — от 15%. Максимальный размер кредита – 15 млн. рублей – для Москвы и 5 млн. – для региональных образований. При первичных вложениях свыше 50% от стоимости недвижимости сумма может быть увеличена вдвое.

Требования к заёмщикам

Чтобы одобрили ипотеку в любом из отделений банка Юникредит, нужно соответствовать минимальным требованиям, предъявляемым компанией к потенциальному заемщику:

- Человек должен иметь прописку и работать на территории РФ в регионе присутствия банка.

- Подтверждение дохода справкой 2-НДФЛ.

- Положительная кредитная история.

Необходимые документы

Чтобы взять кредит или провести рефинансирование ипотечной ссуды, оформленной ранее у другого кредитора, в банке Юникредит нужно собрать определенный пакет документов:

- Анкета, частью которой является согласие заявителя на обработку персональных данных.

- Паспорт заемщика и всех остальных участников сделки.

- Документы, подтверждающие родство между созаемщиками (свидетельство о браке или о рождении детей).

- Справка 2-НДФЛ.

- Заверенная копия трудовой (все заполненные страницы).

Рефинансирование в банке Юникредит

По программе рефинансирования ипотеки в банке Юникредит можно переоформить два вида залоговых кредитов – на покупку квартиры или загородного дома. В зависимости от типа недвижимости процентная ставка может снизиться или возрасти:

- 10,25% — если вы хотите рефинансировать кредит, оформленный для покупки квартиры в новостройке.

- 10,2% — при переоформлении ссуды, взятой на приобретение квартиры на вторичном рынке жилья.

- 12,75 — новый загородный дом, приобретенный у застройщика.

- 13,25 – коттедж, купленный у физического лица, если после его ввода в эксплуатацию прошло несколько лет.

После ознакомления с требованиями и условиями кредитования в компании можно переходить к расчету будущего кредита. Это можно сделать на официальном сайте банка, воспользовавшись ипотечным калькулятором. Указав все необходимые сведения, вы узнаете примерный размер ежемесячного платежа и сумму переплаты.