Расписка в получении денежных средств в долг образец расписки

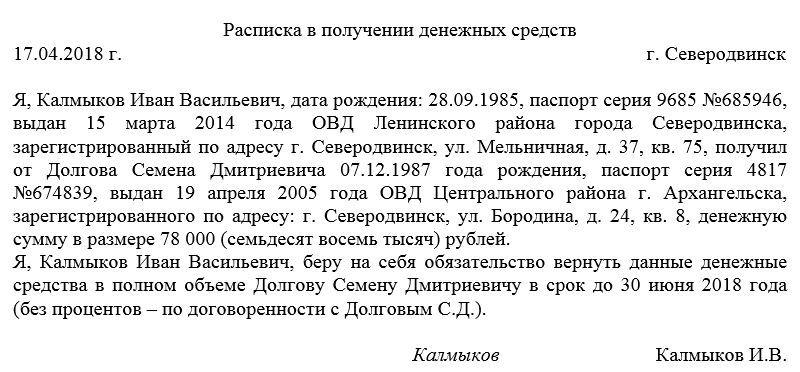

Расписка в получении денежных средств

Передача наличных денежных средств от одного человека другому должна сопровождаться составлением специальной расписки. Чаще всего этот документ используется в отношениях между физическими лицами, но иногда возможно его применение и между обычными гражданами и организациями (например, когда речь идет о банках или микрофинансовых компаниях).

Для чего нужна расписка

Расписка – документ, который подтверждает то, что деньги были переданы от одного физического или юридического лица какому-либо человеку в долг или по другим основаниям.

Расписка содержит информацию о том, сколько денежных средств, на каких условиях было отдано и в какой период они должны быть возвращены займодавцу.

В случаях, когда между кредитором и должником возникают разногласия и кто-либо из них решает обратиться в судебную инстанцию, именно расписка становится той официальной бумагой, которая доказывает факт передачи денег, а также показывает условия их использования и сроки, в которые они должны были быть отданы обратно.

Расписка не относится к числу обязательных документов, которые должны сопровождать передачу наличности (к слову, в отношениях между гражданами таких документов вообще нет), но является рекомендованной.

Когда чаще всего используется документ

Поводов для формирования расписки в получении денежных средств много:

- купля-продажа товаров;

- оплата услуг или аренды;

- простой долг и т.д.

Следует отметить, что в ситуации, когда речь идет о долговом обязательстве, стороны иногда заключают между собой договор займа – он серьезнее с точки зрения закона, т.к. содержит более полную и подробную информацию, но должен составляться по определенный схеме и структуре, тогда как расписка — проще с точки зрения оформления и при этом имеет практически равную юридическую силу (при условии, конечно, что она содержит некоторые обязательные сведения).

Кто пишет расписку

ВАЖНО! Расписка всегда пишется от лица человека, который принимает наличность.

Однако, в некоторых случаях граждане, не имеющие возможности взять деньги лично, прибегают к помощи представителей. В этом случае в расписке обязательно должен быть указан тот факт, что деньги приняты по доверенности, с указанием даты, места ее выдачи, номера и прочих индивидуальных параметров.

Надо ли заверять у нотариуса

Обязанность по заверению расписки у нотариуса в законодательстве РФ не прописана, т.е. каждый займодавец сам вправе решать, заинтересован ли он в том, чтобы расписка была удостоверена подписью работника нотариальной конторы, или нет.

Тем не менее, сам факт наличия автографа нотариуса придает расписке более весомое значение, поэтому пренебрегать ею не стоит.

Единственный минус здесь, точнее, даже два – временные затраты и дополнительные финансовые расходы.

Для чего нужны свидетели

Некоторые займодавцы при передаче денег предусмотрительно заручаются поддержкой свидетелей. В качестве них могут выступать незаинтересованные лица, сведения о которых также в обязательном порядке вносятся в расписку (их ФИО, паспортные данные и адрес места жительства).

Своими подписями они подтверждают факт того, что деньги были переданы именно в том размере, о котором говорится в расписке и на обозначенных в ней условиях.

По сути дела, неким образом свидетели выполняют функцию нотариуса.

Правила составления расписки

Данный документ формируется в простой письменной форме в произвольном виде на обычном листе бумаги. Допускается печатать расписку и на компьютере, но такой вариант не считается лучшим, поскольку в случае, если возникнет необходимость в проведении графологической, почерковедческой экспертизы, такая расписка станет не самым удобным объектом исследования.

В тексте обязательно должны быть указаны:

- дата и место формирования документа;

- фамилия-имя-отчество человека, который берет деньги, его паспортные данные, адрес места проживания (официальный и фактический). Аналогичным образом в расписку вносятся сведения о том, кто дает деньги;

- сумма – ее нужно обязательно указывать цифрами и прописью;

- если наличность передается в валюте, советуем указать ее курс на текущий момент и то, в каком размере необходимо будет произвести возврат долга;

- срок возврата денежных средств;

- способ возврата: наличкой или по безналичному расчету – на карту или на банковский счет) и способ возврата – единовременно или в рассрочку. Если выбран второй вариант – надо составить подробный график выплат;

- в случае, когда деньги давались, что называется «под проценты» это нужно также обязательно указать в документе (и прописать размер процентной ставки).

В завершение расписка должна быть заверена подписью человека, который принимает деньги (при этом желательно, чтобы подпись соответствовала той, что стоит в его паспорте) и автографами свидетелей, если таковые были при процедуре передачи денег. При желании займодавец также может расписаться в документе.

Расписка составляется в единственном экземпляре и передается на руки займодавцу.

После составления расписки

Когда дело дойдет до возврата денег, это тоже нужно оформить документально. Существуют два способа для подтверждения возврата долга:

- поставить отметку о том, что средства были отданы обратно непосредственно под распиской;

- просто вернуть документ должнику, который наверняка её сразу же и уничтожит.

Образец долговой расписки между физическими лицами

Долговая расписка необходима при оформлении договора займа. Она потребуется, если должник откажется добровольно исполнять обязательства по договору. Отсутствие документа повлечет недействительность договоренности. И взыскать денежные средства через суд не удастся. Рассмотрим, образец долговой расписки между физическими лицами.

Как правильно написать?

Денежная или долговая расписка – это документ, который подтверждает передачу денежных средств или других вещей в долг одному человеку другим. Закон не устанавливает образец расписки.

Упоминание о документе содержится в ст. 808 ГК РФ. Он характеризуется как документ, подтверждающий факт передачи чего-либо.

На практике, расписки используются при передаче денежных средств в долг между физическими лицами. Как правило, юридические лица в подобной ситуации оформляют полноценный договор займа.

Рекомендуется оформить расписку во всех ситуациях, связанных с передачей наличных денежных средств между физическими лицами. Так как банковский перевод сам является доказательством перечисления средств, то зафиксировать переход наличных можно только распиской.

Ситуации, когда нужно оформить расписку:

- оплата арендной платы за наем квартиры;

- внесение предоплаты за оказание работ или услуг частным лицом;

- передача денег в долг;

- возвращение долга;

- передача во временное пользование ценных предметов или инструментов и во многих других случаях.

При исполнении обязательства, плательщик должен забрать расписку. Не рекомендуется оставлять документ у заемщика. Даже при наличии ответного документа о погашении обязательства.

На территории РФ не принято брать расписки с друзей, родственников и знакомых. Однако наличие документа значительно упрощает процедуру возврата долга.

Образец

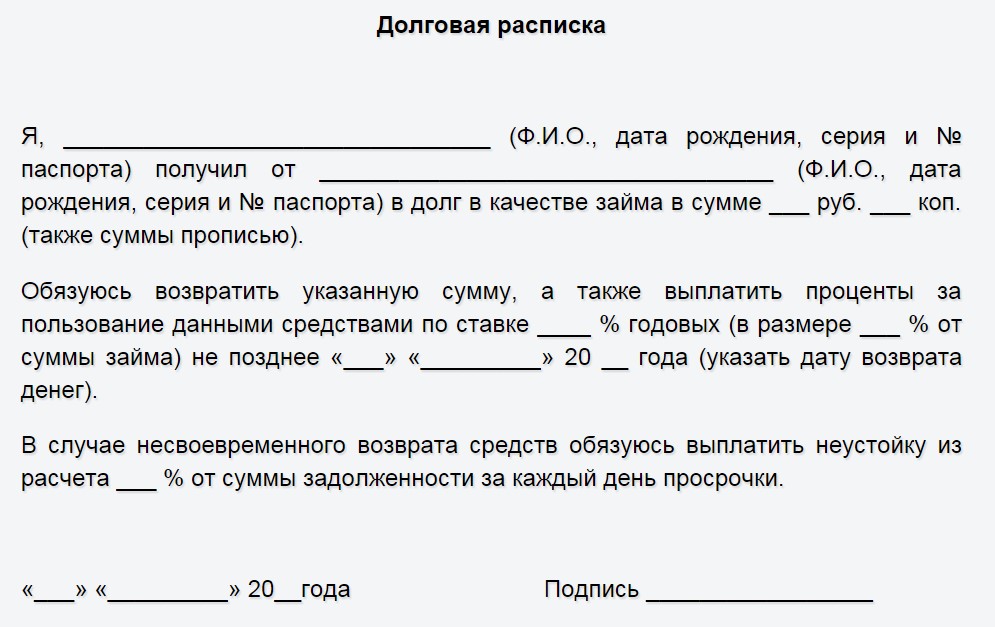

В случае если сумма займа превышает 10 000 р., то документ должен быть оформлен в письменной форме (ст. 808 ГК РФ).

Так как законом не установлена обязательная рукописная форма, то расписка может быть оформлена в печатном виде.

Специальный бланк также законом не предусматривается. Однако необходимо соблюдать следующие условия:

- документ должен содержать Ф.И.О. и паспортные данные сторон;

- необходимо указать суть составления (я передаю, а он берет в долг);

- сумму долга нужно проставить в виде цифр и прописью;

- каждая сторона должна проставить подпись и расшифровку;

- подпись должна точно соответствовать подписи из паспорта;

- необходимо указать период займа и дату оформления.

В случае, если стороны привлекли для передачи денежных средств свидетелей, то они также должны подписать документ и указать свои данные. В случае отказа должника от внесения платежей, свидетелей можно дополнительно привлечь в суд для подтверждения факта передачи средств.

Шаблон

Нужно ли заверять у нотариуса?

Закон не устанавливает обязанность сторон оформлять документ в нотариальной форме. Но в случае неисполнения обязательства нотариально заверенная расписка имеет большую юридическую силу.

С одной стороны, обращение к нотариусу значительно увеличивает стоимость оформления документа. Так как простая письменная форма не требует особенных затрат.

С другой стороны, должник не сможет сказать, что подписал документ в состоянии алкогольного опьянения, под воздействием угроз или в не отдавая отчет своим действиям. Поэтому оспорить нотариальную расписку в суде практически невозможно.

Рассмотрим, сколько стоит обращение к нотариусу. Единой стоимости для услуги не устанавливается. В каждом регионе действует региональная нотариальная палата, которая самостоятельно регулирует цены на услуги нотариальных контор.

Какая юридическая сила?

Рассмотрим, имеет ли расписка юридическую силу. Безусловно, да. Она подтверждает факт передачи денежных средств или другого имущества.

Однако для взыскания по ней суммы долга через суд необходимо, чтобы документ содержал основные условия. Суд откажет в удовлетворении требований, если документ не содержит данных сторон, дату оформления, сумму долга или оригинальную подпись.

Важно! Взыскать долг по расписке можно только через суд.

Иногда граждане обращаются с документом в отдел полиции. Однако полиция не решает гражданско-правовые споры.

Поэтому необходимо обратиться в суд по месту прописки должника.

В зависимости от суммы долга необходимо обращаться:

- до 50 000 р. – мировой суд;

- от 50 000 р. – районный суд.

Срок действия

Взыскание средств по расписке имеет стандартный срок исковой давности. В соответствии со ст. 196 ГК РФ он составляет 3 года.

Срок начинает течь с того момента, когда гражданин должен был исполнить свое обязательство, но фактически его не выполнил.

Как не платить?

Закон предусматривает ситуации, когда гражданин может законно не потратить по расписке.

| № п/п | Ситуации |

|---|---|

| 1 | На момент оформления займа получатель лишен дееспособности |

| 2 | На момент оформления документа должник не достиг совершеннолетия |

| 3 | Лицо не могло осознавать последствия своих действий (вследствие употребления сильнодействующих лекарственных средств или психического заболевания) |

| 4 | Гражданин не подписал расписку (подпись подделана) |

| 5 | Средства были возвращены и есть подтверждающий документ |

Судебная практика

При наличии расписки займодавец может обратиться в суд для взыскания:

- долга по расписке;

- процентов за пользование чужими средствами;

- компенсация морального вреда;

- сумму госпошлины за обращение в суд.

Так как иск будет являться имущественным, то расчет госпошлины проводится в соответствии со ст. 333.19 НК РФ. Она не может быть меньше 400 р. и не может быть больше 60 000 р.

Пример. Гражданин Р. обратился в суд с иском о взыскании долга по расписке. Он занял другу 274 000 р. Но он не вернул денежные средства в срок. Поэтому иск содержал требование о взыскании процентов за пользование чужими средствами и возмещение морального вреда, который был ему причинен. Суд удовлетворил требования частично. Сумма компенсации морального вреда не были взысканы. Остальные требования были удовлетворены полностью. Решение № 2-20/2018 2-20/2018

При обращении в суд необходимо расписать расчет процентов за пользование денежными средствами. Судья не будет делать это самостоятельно. При отсутствии расчета. Проценты просто не будут взысканы.

Компенсация морального вреда может быть взыскана только в случае, если действия должника причинили вред здоровью займодавца. Например, он копил деньги на операцию.

В 2023 году в РФ набирает популярность дача денежных средств в долг под расписку. Граждане получили опыт финансовой грамотности и стараются не допускать досадных промашек. Если документ не уберег от недобросовестных действий должника, то необходимо обращаться в суд. Перед инициацией процесса нужно получить юридическую консультацию. Специалисты нашего сайта помогут составить иск и подготовить документы в суд.

- В связи с постоянным изменением законодательства, подзаконных актов и судебной практики, порой мы не успеваем обновлять информацию на сайте

- Ваша юридическая проблема в 90% случаев индивидуальна, поэтому самостоятельная защита прав и базовые варианты решения ситуации зачастую могут не подходить и приведут лишь к усложнению процесса!

Поэтому обратитесь к нашему юристу за БЕСПЛАТНОЙ консультацией прямо сейчас и избавьтесь от проблем в дальнейшем!

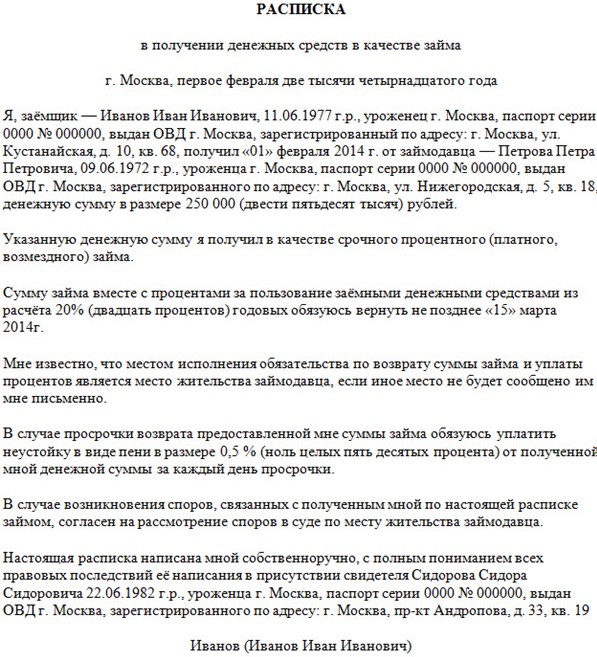

Денежная расписка (заёмная расписка о получении денежных средств под проценты)

В настоящий момент (2023 год), экономику трясёт, и банки предлагают гражданам кредиты порой по нереально высоким процентам. Поэтому россияне по-прежнему берут в долг деньги у своих друзей или родственников. Но скорее всего, каждый из нас слышал хоть раз историю о том, что кто-то, предоставив деньги положившись при этом только на честное слово, в результате остался без них, хотя необходимо было составить денежную расписку о займе денег между физическими лицами. В связи с этим, наши специалисты, находящиеся в городе Чебоксары, подготовили для Вас соответствующий документ, чтобы Вы могли скачать бесплатно без регистрации простой письменный типовой образец (пример) формы (бланк) денежной (долговой) расписки физического лица о получении денежных средств под проценты, соответствующий законодательным актам 2023 года.

Скачать без регистрации

Внимание. Прочтите полезную информацию ниже, чтобы правильно составить денежную расписку.

В конце текста БОНУС для жителей г.Чебоксары

— Скачайте сразу образец расписки о возврате долга/займа! —

Важно знать! Обязательно к прочтению

Денежная расписка между физическими лицами, а вернее заёмная расписка о получении денежных средств – это документ, удостоверяющий факт передачи денег в долг. Выдается она лицом, берущим денежные средства в долг (заемщиком), лицу передающее деньги взаймы (заимодавцу или кредитору).

Практические советы и нюансы

Денежную расписку, грубо говоря, физическое лицо может составить практически на любом клочке бумаги и она будет считаться правомочной, если будут выполнены следующие условия:

- Обязательные:

- полные данные заемщика и займодавца: Ф.И.О., дата рождения, полные паспортные данные, место прописки и фактическое место проживания;

- сумма займа прописью и цифрами;

- дата фактического получения денег по расписке;

- упоминание о том, что денежные средства по расписке получил;

- срок или дата, к которой заемщик обязуется вернуть долг;

- полное наименование валюты (к примеру: рубль, американский или австралийский доллар);

- подпись должника – Ф.И.О. полностью и сокращенная подпись;

- По желанию сторон:

- целевое назначение долговых денег;

- указать свидетелей;

- нотариально заверить расписку;

- попросить написать расписку от руки, чтобы было легче доказать в суде факт передачи денег.

Что делать при возврате долга по расписке

При возврате суммы долга по денежной расписке, не достаточно просто передать деньги. Необходимо составить расписку о возврате долга, которая подтвердит, что заемщик вернул средства заимодавцу. При этом должны быть выполнены следующие условия:

- Обязательные:

- полные данные заемщика и займодавца: Ф.И.О., дата рождения, полные паспортные данные, место прописки и фактическое место проживания;

- сумма займа прописью и цифрами;

- дата фактического возврата денег по расписке, а также возврат начисленных процентов;

- полное наименование валюты (к примеру: рубль, американский или австралийский доллар);

- целевое назначение возвращенных денег (к примеру: в качестве возврата долга);

- подпись заимодавца – Ф.И.О. полностью и сокращенная подпись;

- прописать то, что долг возвращен в полном объеме и в оговоренные сроки и том, что заимодавец претензий к заёмщику не имеет;

- По желанию сторон:

- указать свидетелей;

- нотариально заверить расписку;

- попросить написать расписку от руки, чтобы было легче доказать в суде факт передачи денег.

Мы надеемся, что данный простой и правильный типовой образец (пример) формы (бланк) денежной (долговой) расписки между физическими лицами о получении суммы займа под проценты, поможет сохранить, Ваше драгоценное время, нервы и деньги которые могли потратить на услуги юриста. Но как показывает практика, лучше не рисковать и заручиться поддержкой юристов по составлению договоров, которые смогут качественно оказать услуги по разработке расписки о займе денег, или правовой экспертизе расписки. Тем более, что в случае подписания заёмной расписки, не соответствующего законодательству 2023 года, его могут признать недействительным со всеми вытекающими ужасными последствиями для Вас и Вашего кошелька.

Как оформляется расписка с процентами?

Письменным соглашением сторон, между которыми есть взаимоотношения делового характера, но не составляется юридически заверенный договор, является расписка. Расписка с процентами составляется рукой того, кто получает деньги в долг, обязуясь вернуть полученную сумму и проценты в указанный срок.

Чтобы правильно написать такой документ, нужно четко указать все нюансы совершенной сделки, поставить дату и подпись, сделать все без ошибок.

Особенности и основное отличие документа

Если одно физическое лицо дает другому конкретную сумму денежных средств в долг, то это будет не бесплатно. Получая деньги в долг, заемщик соглашается платить кредитору проценты, о размерах и особенностях которых детально расписывается в бумаге. Кредитор должен сообщить заемщику, будут выплачиваться проценты ежемесячно, разово, сколько еще придется отдать за просрочку, что по пунктам указывается в документе.

В бумаге нужно указать каким должно быть вознаграждение кредитора за указанную услугу, сколько нужно будет отдать человеку, который не уложился со сроками вовремя. Взаимоотношения физических лиц, связанных с займами, регулируются нормами гражданского кодекса, а если должник не захочет вернуть долги по расписке, то его будет ждать судебное разбирательство.

Составление долговых расписок с процентами, в юридической практике страны, считается полностью законным моментом, поэтому данные договоренности не запрещены. Писать документ нужно строго от руки, указывая все особенности сделки. Нотариальное заверение документа не является обязательным пунктом, но может быть проведено для дополнительной надежности.

Особенности документального соглашения между физическими лицами этого образца являются следующими:

- писать необходимо строго по нормам закона;

- составлять бумагу необходимо от руки;

- обстоятельство получения займа нужно четко и полностью расписать;

- бумага пишется исключительно в одном экземпляре, ее нельзя копировать;

- отдается расписка кредитору только после получения всей денежной суммы на руки.

Печатать эту договоренность на принтере нельзя, поскольку, при разбирательстве в суде, рукописный вариант будет лучшим доказательством. Если в расписке не было указано, что пользователь хочет получить конкретный процент за то, что одалживал другому физическому лицу деньги, то он все одно имеет на это право. Это право регулируется 809 статьей Гражданского Кодекса. Если должник не отдал деньги вовремя, то платить проценты за просрочку, ему придется уже за статьей 395.

Когда и как начисляют проценты?

Чтобы рассчитать проценты между физическими лицами, пользователям нужно оперировать следующими фактами:

- о какой конкретно сумме займа идет речь;

- какая ставка установлена кредитором;

- на какой период времени выдаются деньги.

Учитывая все эти понятия, потребители могут рассчитать сколько процентов придется заплатить за конкретный срок пользования чужими финансами, сделав это с помощью калькулятора. Согласно условиям договора займа, проценты начисляются за сам факт пользования чужими деньгами и просрочку, это два случая, когда одно физическое лицо может получить от другого больше денег, чем было выдано в момент составления бумаги.

Должник будет выплачивать два вида процентов одновременно, что указано в законе. Рассчитать их размер образец поможет каждому, кто дает в долг физическому лицу конкретную сумму. Рассчитывать ставку нужно в момент оформления документа.

За пользование

При получении средств в долг от физического лица, личность, составляющая расписку, должна понимать, что пользование финансами не бесплатно. Даже если в бумаге это не прописывается, Гражданский кодекс говорит о том, что займодавец имеет право получить проценты за оказание услуги. Должник может выплачивать их кредитору по такой схеме:

- одноразовым платежом, при погашении займа;

- каждый месяц, ровными частями;

- ежемесячно, вначале оплачивая большую сумму, а потом меньшую;

- по конкретной договоренности сторон, тем способом, который будет устраивать их обеих.

Если займодавец, по окончании срока действия договоренности, желает получить проценты с должника, но в расписке об этом ничего нет, то он имеет на это право. Взыскание проводится после того, как рассчитывается средняя ставка банков в регионе, где была совершена сделка.

За нарушение денежного обязательства

Должники, при несоблюдении срока возврата займа, обязуются оплатить неустойку согласно действующих норм закона. Если заемщик не смог вернуть долг в течение прописанного в договоренности срока, то на него распространяются штрафные санкции. Чем дольше просрочка, тем больше процентов придется отдать, что стоит учитывать. Размер ставки по задолженности, если этого заранее не сделал займодатель, определит суд, учитывая среднее значение по курсам банков региона.

Что говорит закон?

Составление документа четко регулируется действующими рамками закона, которые говорят о следующем:

- проценты по долгу являются вознаграждением займодавца за оказанную услугу, а не штрафными санкциями;

- даже если при получении денег расписка не содержит данных о процентах, заемщик должен их заплатить по требованию кредитора;

- санкциями, против недобросовестного заемщика, являются проценты, начисленные за просрочку выплат по договору.

Еще закон говорит о том, что, обращаясь с указанной распиской в суд, если должник не вернул деньги вовремя, человек должен заплатить определенный взнос государству.

Требования и правила оформления

Написать расписку в получении денежных средств с процентами нужно с соблюдением конкретных правил. Письмо является юридическим документом и оформляется по таким правилам:

- если бланк бумаги распечатывается, то все важные данные все равно нужно вносить вручную;

- вся информация должна быть вписана почерком человека, получающим деньги в долг, либо лицом, которое является его представителем, что тоже должно быть прописано в бумаге;

- все нюансы выдачи займа и моменты, касающиеся его возврата, необходимо указывать в подробностях;

- в бумаге должна содержаться полная и достоверная информация о сторонах деловых взаимоотношений, учитывая все данные паспорта;

- проценты по расписке, в ней указываются так же, как сумма, переданная заемщику;

- если во время сделки, в процессе берут участие свидетели, то информация о них также указывается.

Необходимо оформлять бумагу, без присутствия в ее теле ошибок, исправлений, опечаток, лишних пробелов и пустых полей.

Оформление документа– подробная инструкция

Чтобы составить расписку грамотно, в ее теле необходимо указать такие информационные факты:

- указать адрес проживания будущего должника и другие ведомости о нем;

- вписать паспортные данные, указав кем выдан и дата выдачи;

- прописать место жительства займодавца и его паспорта номер;

- указать сумму задолженности в рублях по курсу ЦБ РФ в цифровом формате и прописными буквами, добавить сведения о процентах;

- полностью расписать нюансы, о моменте и обстоятельствах передачи денежных активов;

- выставить дату составления документа и подписать его.

Написать бумагу стоит на листе формата А4, указав посередине название документа и начав его со слова «Я».

Взыскание процентов по расписке

При составлении такого документа, заемщик соглашается с требованием о взыскании платы за долг добровольно. Эти согласия принимаются займодателем, после чего документ вступает в силу и дает должнику конкретные обязательства.

Когда дело доходит до возврата, то происходить это может по такой схеме:

- вознаграждение выплачивается займодавцу небольшими частями, каждый месяц;

- проценты отдаются в полном объеме, вместе со всей одолженной суммой;

- плата стягивается в судебном порядке, если должник не платит, нарушая тем самым нормы закона.

Если личность передала деньги и проценты по договору добровольно, то займодатель отдает ей расписку, что говорит о завершении деловых взаимоотношений этого плана и отсутствии претензий со стороны каждого участника сделки. Если в расписке не указаны проценты, а получить вознаграждение кредитор хочет, то он может договориться с должников по-доброму или решить ситуацию в судебном порядке.

Только на судебном заседании могут получить процентную плату кредиторы, которым не то что вознаграждение, но и основной долг не вернули. Если формы расписки являются правильными, а содержание полным, то кредитор выиграет заседание.

Советы юристов

Кредитор должен проверить правильность составления бумаги и внесенных в нее данных, чтобы в случае возникновения претензий доказать свою правоту. Нужно составить письмо в одном экземпляре, а если заемщиком ежемесячно должна вноситься плата, то это указывается.

При подаче заявлений в суд, потребитель должен заплатить определенный сбор, учитывая, что речь идет о взыскании процентов. Срок погашения и сумма долга, должны быть прописаны обязательно, а если в процессе берут участие свидетели, то о них стоит упомянуть.

Юристы советуют указывать ставку в договоре сразу же, чтобы потом не возникло нюансов на фоне того, кто кому и сколько должен. Оформив бумагу правильно, написав ее ответственно, займодатель и заемщик не будут сталкиваться с дополнительными, весьма дискомфортными моментами.

Видео по теме: